Corporate Bond e Titoli di Stato, lo strano caso italiano

Con l’aumento della pressione sul debito pubblico in Italia viene meno quello che è l’assioma fondamentale della finanza d’azienda: ovvero le società pagano un tasso superiore al free risk prezzato dai Titoli di Stato

Settimana cruciale per le sorti dell’Italia. Il Paese ha infatti iniziato oggi l’ottava che porterà il Governo Conte a presentare la nota di aggiornamento al Documento di economia e finanza (Def), punto di partenza per la manovra 2019.

Il termine ultimo per la presentazione del Def è giovedì 27 settembre, ma all’interno della maggioranza di Governo si continua a discutere sul rispetto del rapporto deficit/Pil: i giornali confermano la volontà del ministro dell’Economia Tria di tenersi all’1,6%, mentre molti esponenti del governo spingono per un superamento del tetto imposto da Bruxelles 2%.

Nelle ultime tre settimane il mercato secondario dei titoli di Stato ha goduto di un modesto alleggerimento sullo spread BTP-Bund , ma fra le grandi case d’investimento globali non c’è comunione d’intenti e mentre alcune hanno riaperto il proprio portafoglio per farvi entrare debito italiano (BlackRock, Janus Henderson Investors, Franklin Templeton Investments and Fidelity International per citare le più significative), altre come Pimco e Aberdeen Standard consigliano in questo momento di vendere o sottopesare il debito italiano in portafoglio.

Nel frattempo l’aumento dei rendimenti prezzati dai titoli governativi italiani ha pesato sui costi di finanziamento delle nuove emissioni del Tesoro di fine agosto, senza però gravare, o meglio non ancora, sul costo del debito delle aziende.

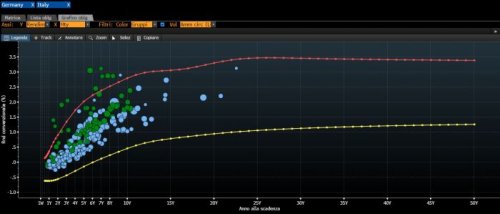

La mappa elaborata dall’Ufficio studi di Money.it mostra in maniera chiara l’evoluzione del mercato obbligazionario corporate italiano, mettendolo a confronto sia con quello tedesco che con le curve del debito sovrano di Italia e Germania.

https://www.money.it/IMG/jpg/bond_g...

Elaborazione: Ufficio studi Money.it su dati forniti da Bloomberg

L’analisi è stata condotta su un campione di titoli presenti nel paniere Bloomberg Barclays EuroAgg Total Return Index Value Unhedged EUR con rating Investment Grade secondo gli standard delle tre principali agenzie di rating globali (S&P, Moody’s e Fitch). Sono stati esclusi dal campione i titoli finanziari per evitare le distorsioni di questo particolare e delicato settore.

Analisi dei risultati: Atlantia più rischiosa dello Stato italiano?

Dal grafico il primo dettaglio che balza all’occhio è la differenza sostanziale fra la composizione del mercato italiano e tedesco. In Germania la maggior parte delle emissioni societarie rispettano chirurgicamente quello che è l’assioma fondamentale della finanza d’azienda: ovvero pagano un premio a maggiorazione del tasso risk free assicurato da un investimento in titoli dello Stato.

In Italia a parità di altre condizioni, salvo poche eccezioni, investire sul debito societario rende meno che farlo su di un titolo del Tesoro. La maggior parte del debito non bancario è concentrato nelle aziende delle utilities, tipicamente Enel, Hera, Iren ma anche la stessa Eni. Queste pagano per finanziarsi un costo ancora inferiore rispetto a quanto richiesto come premio al rischio dallo Stato italiano, eppure molte di queste sono controllate o partecipate dallo Stato stesso.

Fra le poche eccezioni che abbiamo evidenziato nel grafico figurano i titoli obbligazionari emessi da Atlantia, la cui affidabilità creditizia e dunque la capacità di rimborsare debito è stata messa in discussione a partire dal tragico incidente del Ponte Morandi a Genova.

Fonte: https://www.money.it/Corporate-Bond-e-Titoli-di-Stato-lo-strano-caso-italiano

© RIPRODUZIONE RISERVATA