Acquistare titoli a tasso variabile in vista della fine del Quantitative Easing

Un’interessante analisi condotta dall’Ufficio studi di Marzotto Sim mette in luce i vantaggi di acquistare titoli governativi a tasso variabile (i CCT) per prepararsi al meglio alla fine del Quatitative Easing (Qe) della Banca centrale europea

Quanto durerà ancora il sostegno fornito dalla Banca centrale europea (Bce) ai mercati finanziari e al comparto del debito governativo? Con ogni probabilità non oltre il prossimo anno, e ciò per diverse ragioni come ad esempio frenare l’eccessiva espansione del bilancio della Banca centrale ed andare incontro alla necessità di lasciare degli spazi di manovra sui tassi in caso di future recessioni.

Al netto di queste considerazioni, sembra che il mercato ignori o sottovaluti la possibilità che questo idillio con la Banca centrale sia destinato a durare per sempre. È davvero così? Marzotto Sim ha studiato il fenomeno attraverso la lente del debito governativo italiano, andando a scovare nelle relazioni fra titoli a tasso fisso (tipicamente i BTp) e variabile (i CCT) che in realtà il mercato sconta già la fine del Qe, da ben tre anni.

“Dal confronto fra CCT e BTP è emerso che il mercato sconta già da 3 anni la fine del Qe, quando invece osservando soltanto il rendimento del BTP decennale si sarebbe ricavato un risultato opposto”, scrive l’ufficio studi della SIM cha ha firmato la ricerca, aggiungendo che “questa osservazione deve rendere molto cauti nell’acquisto di titoli a tasso fisso”.

Se così fosse, viene da chiedersi perché allora il BTp tricolore sta facendo bene in termini relativi. Neanche il difficile quadro politico del Belpaese ha impedito allo spread verso il Bund di pari scadenza di toccare nei giorni scorsi un nuovo minimo da settembre 2016.

“Questo rialzo dei titoli di stato italiani è dovuto ad un evento esogeno e non specifico del sistema Italia”, ha argomentato la SIM milanese con sedi a Roma e Londra, “secondo noi il ristringimento dello spread fra BTp e Bund è dovuto nell’upgrade del credit rating di alcuni della periferia europea (Spagna e Portogallo) che hanno trainato al rialzo anche le valutazioni degli altri paesi periferici. Di conseguenza reiteriamo la nostra cautela sul rischio Italia”.

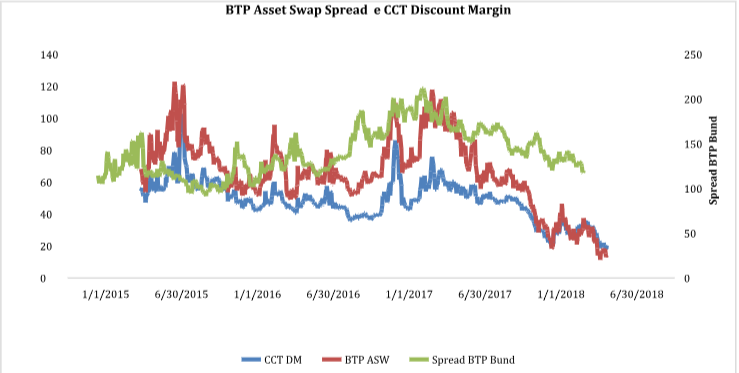

Ma veniamo alla ricerca e ai suoi risultati, esplicati nel grafico seguente e spiegati in basso:

Come si può notare dal grafico in cui si mettono a confronto DDM, ASW e spread BTP/BUND, i DDM sono costantemente al disotto degli ASW quindi i CCT sono più cari dei BTP in quanto maggiormente comprati in cerca di protezione dal rischio tasso. Da questo si può dedurre che il mercato sconti la fine del Qe già da tre anni in quanto negli ultimi tre anni i CCT sono sempre stati più cari dei BTP, con l’eccezione dell’ultimo trimestre in cui le valutazioni dei due titoli sono allineate per effetto di una riduzione dei rischio Paese come evidenziato dallo dello spread BTP/BUND.

© RIPRODUZIONE RISERVATA

Argomenti correlati: MARZOTTO SIM SPA