Asset allocation: trend globali al rialzo per l’analisi tecnica

La settimana entrante vede i mercati azionari reduci dalla prima vera correzione dopo l’intenso rally di inizio anno. Di questo movimento ne hanno beneficiato soprattutto i Bond, con i rendimenti tornati in alcuni casi sotto lo zero

L’equity mondiale viene dalla prima vera correzione dopo l’intenso rally di inizio anno.

Il rialzo che ha seguito la riunione di politica monetaria della Fed è durato lo spazio di qualche seduta, per poi lasciare spazio a valutazioni più razionali sul rallentamento economico globale in atto.

Vediamo come cambiano i trend dei principali asset globali alla luce dei movimenti della scorsa settimana.

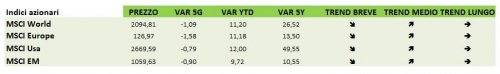

Analisi tecnica azioni: si indebolisce la tendenza di breve termine

https://www.money.it/IMG/jpg/equity...

Elaborazione Ufficio studi Money.it. Fonte dati: Bloomberg

Venerdì l’indice globale MSCI World ha chiuso in calo di quasi il 2%, ma grazie ai guadagni dei primi quattro giorni, il bilancio settimanale resta positivo (+1,2%). Quello da inizio anno +11%.

Il rimbalzo a V dei mercati azionari con cui è iniziato il 2019 ora potrebbe lasciar spazio ad un modello di distribuzione soprattutto per quanto riguarda la componente Usa ed Europa. Se la tendenza di breve termine è dunque lateral-ribassista, quella intermedia per i principali mercati rimane ancora solidamente rialzista. Sul lungo periodo il trend rimane contrastato almeno finché non verranno superati i massimi relativi dello scorso anno, ipotesi ad oggi ancora remota.

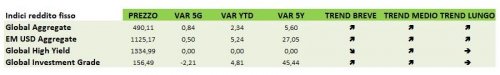

Reddito fisso: rendimenti tornano sotto zero

https://www.money.it/IMG/jpg/fix_in...

Elaborazione Ufficio studi Money.it. Fonte dati: Bloomberg

Le promesse della Federal Reserve sul costo del denaro hanno convinto i mercati che la banca centrale degli Stati Uniti non soltanto non alzerà i tassi, ma li abbasserà l’anno prossimo. E’ così partito il rally delle obbligazioni.

Il Treasury Bill a dieci anni è a 2,44%, dove si era visto l’ultima volta a inizio 2018. La curva dei tassi di interesse americana si è invertita: sulla scadenza 3 mesi - 10 anni il differenziale è calato in territorio negativo per la prima volta da dodici anni a questa parte. Per molti analisti è un possibile anticipatore della recessione negli Stati Uniti. Questa mattina si muovono anche le obbligazioni del Giappone, di solito quasi immobili: il rendimento del decennale scende a -0,1%, minimo degli ultimi 28 mesi.

Si guarda al risk-free. La dialettica delle banche centrali non ha lasciato dubbi agli investitori ed ha scatenato acquisti diffusi sui titoli di Stato, sia quelli risk free come il Bund che quelli più rischiosi come il BTp. Gli attuali livelli di prezzo giustificano ingressi oculati sulla carta italiana, il cui trend rimane sotto controllo fintanto che i supporti espressi dalla media mobile a 50 periodi rimangono intatti. Negli Usa i derivati sulla carta governativa hanno lasciato un breakway gap molto ampio sul grafico giornaliero, con l’oscillatore RSI che ha immediatamente segnalato un eccesso in ipercomprato che richiederà qualche seduta prima di essere riassorbito.

Gli indici Barclays che abbiamo selezionato in tabella sintetizzano l’andamento del settore in questa fase. Dopo l’euforia della scorsa ottava, quella entrante potrebbe segnare una fase di consolidamento dove la razionalità degli operatori potrebbe lasciar spazio a qualche presa di beneficio. Eventuali opportunità di ingresso su questi indici potrebbero arrivare in caso di storni su minimi relativi importanti.

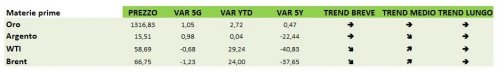

Materie prime: oro guadagna centimetri importanti

https://www.money.it/IMG/jpg/materi...

Elaborazione Ufficio studi Money.it. Fonte dati: Bloomberg

Sul fronte materie prime la ricerca di sicurezza ha riacceso l’oro, che ha esteso il trend di breve termine sopra i 1.300 $ per oncia e ha guadagnato i massimi delle ultime tre settimane. I massimi di febbraio sono però ancora distanti e solo il loro superamento porterebbe la ripresa della tendenza di medio-lungo termine sul mercato. Il rame, considerato un ottimo indicatore delle prospettive economiche globali, è sceso sui livelli di cinque settimane fa.

Il petrolio, sia nella versione Brent che WTI ha abbandonato i massimi di periodo rimandando di fatto l’appuntamento con le resistenze statiche di medio termine (a 70 $ per Brent e a 60 $ per il WTI). Il breakout di questi livelli rimane una condizione necessaria per un miglioramento del quadro tecnico in linea con il trend di medio e lungo periodo, ma attenzione all’avvicinarsi della media mobile semplice a 200 periodi (SMA 22) che sta convergendo verso i livelli statici indicati prima.

Fonte: https://www.money.it/Asset-allocation-della-settimana-secondo-analisi-tecnica-25-marzo-2019

© RIPRODUZIONE RISERVATA