Reddito fisso: gli investitori sono adeguatamente remunerati per il rischio?

Mehta, CFA e Senior Investment Product Specialist per Vanguard Europe, ritiene che oggi gli investitori non vengano ricompensati in maniera adeguata per il rischio che assumono

Il comparto del reddito fisso svolge un ruolo importante all’interno dei portafogli degli investitori. Tradizionalmente viene utilizzato come fattore di mitigazione del rischio in una asset allocation bilanciata poiché fornisce liquidità e rendimento.

Tuttavia, negli anni successivi alla crisi finanziaria globale alcuni investitori hanno cercato di ottenere un rendimento spostando le loro allocazioni obbligazionarie verso fondi più rischiosi o strategie fixed income flessibili. Quando si considera l’esposizione al reddito fisso, è fondamentale chiedersi se il portafoglio sia in grado di fornire una protezione adeguata verso la volatilità dei mercati azionari, che nel 2018 è tornata e che nel 2019 potrebbe riproporsi a più riprese.

Lo abbiamo chiesto a Kunal Mehta, CFA (nella foto), Senior Investment Product Specialist di Vanguard Europe. Il gestore ritiene che essendo cambiato il contesto delle allocazioni obbligazionarie, oggi gli investitori non vengano ricompensati in maniera adeguata per il rischio che assumono.

Cosa ha indotto gli investitori a modificare la propria allocazione del reddito fisso?

Dopo la crisi finanziaria globale, le banche centrali di Stati Uniti, Europa, Regno Unito e Giappone hanno avviato ampi programmi di allentamento quantitativo e hanno abbassato i tassi di interesse. Queste politiche espansive hanno portato a due risultati chiave per il mercato obbligazionario: un calo dei rendimenti e un restringimento degli spread sul credito. Entrambi i dati indicano che gli investitori stanno ottenendo una minore compensazione del rischio. Questo, a sua volta, ha portato gli investitori in cerca di rendimenti a esporsi a un maggiore rischio di credito e a uscire da asset class di più elevata qualità - investment grade - per spostarsi verso investimenti di minore qualità - high yield -. Alcuni investitori si sono spostati verso fondi obbligazionari flessibili al fine di affrontare uno scenario caratterizzato da incertezza in termini di tassi di interesse e volatilità. Questi fondi sono anche tipicamente caratterizzati da allocazioni consistenti sui titoli high yield per aumentare i rendimenti.

Perchè oggi questo è preoccupante?

Sebbene un certo livello di quantitative easing rimanga in vigore, la politica accomodante sta per finire. Nonostante l’economia globale continui a crescere, ci aspettiamo una normalizzazione dei tassi di interesse e un aumento della volatilità. Gli investitori che hanno spostato le loro posizioni obbligazionarie possono non essere consapevoli del maggiore rischio che stanno prendendo. Le loro attuali esposizioni obbligazionarie (su titoli quali ad esempio gli high yield) potrebbero non soddisfare i loro obiettivi strategici di lungo termine.

Cosa significa questo per le allocazioni obbligazionarie?

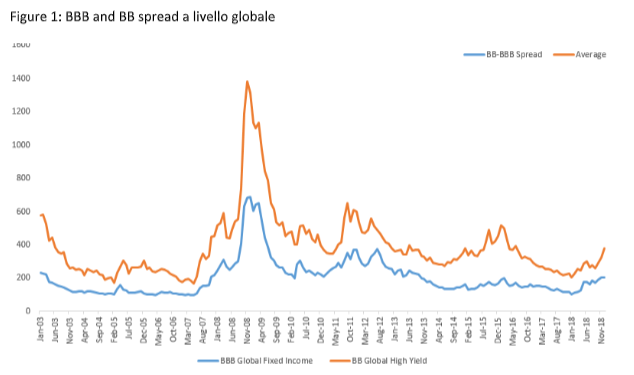

Fonte: Bloomberg e Bank of America Merrill Lynch

Le obbligazioni high yield sono tipicamente caratterizzate da tassi di default maggiori rispetto alle obbligazioni investment grade ma, a causa del quantitative easing, i livelli di volatilità sono calati, causando la compressione degli spread su entrambi i segmenti. Questo ha probabilmente portato a un’inversione positiva di alcune misure di rischio, dando agli investitori una rappresentazione fuorviante del reale rischio sottostante il mercato degli high yield. Inoltre, poiché la normalizzazione della politica monetaria sta proseguendo, il rischio potrebbe anche tornare ai livelli storici e i tassi di default delle imprese potrebbero aumentare. Il mercato globale degli high yield con rating BB hanno dato ritorni pari al 12,5% nel 2016 e allo 8% nel 2017, mentre gli high yield con rating BBB, classificati come investment grade, hanno offerto ritorni pari al 6,1% nel 2016 e al 5,4% nel 2017 (ICE BofAML BB Global High Yield Index e ICE BofAML BBB Global Fixed Income Markets Index, entrambi USD-Hedged). Da quel momento, gli spread del credito hanno continuato a comprimersi e la ripresa del rendimento tra le obbligazioni con rating BBB e BB si è ridotta. Gli investitori stanno assumendo ulteriore rischio senza essere ricompensati, come invece lo erano in precedenza in un contesto di mercato più incerto.

Come dovrebbero rispondere gli investitori?

Essendo la politica monetaria in fase di normalizzazione, gli investitori che avevano apportato cambiamenti alle loro posizioni obbligazionarie, dovrebbero ora prendere in considerazione una riallocazione in linea con i loro obiettivi di investimento di lungo termine. Occorre ricordare che il reddito fisso, nel contesto di una diversificazione del portafoglio più ampia, è stato progettato per offrire protezione dalla volatilità dei mercati attraverso la diversificazione, così come la liquidità, il reddito e il rendimento. Gli investitori non possono predire il futuro ma possono essere preparati per affrontarlo. Indipendentemente dalle condizioni di mercato, gli investitori possono cogliere la possibilità di investire con successo scegliendo un’asset allocation bilanciata, adatta ai loro obiettivi di lungo termine, prestando attenzione ai costi e rimanendo fedeli a quel piano.

© RIPRODUZIONE RISERVATA

Argomenti correlati: Vanguard