Risparmio previdenziale con un fondo pensione: occhio ai costi

Il risparmio previdenziale con un fondo pensione ha dalla sua molti alleati. Qualche consiglio utile per non vanificare il nostro investimento

Il risparmio previdenziale con un fondo pensione ha dalla sua molti alleati: il tempo a disposizione, la flessibilità, l’essere a portata di tutti i risparmiatori; per non parlare dei vantaggi fiscali vista l’essenzialità di questo strumento nella pianificazione finanziaria di tutti noi. Fondamentale è non vanificare il nostro investimento con un prodotto costoso e (come spesso accade) poco efficiente, dal momento che le commissioni rischiano di superare le performance.

Ecco qualche consiglio.

1. Guardare sempre i costi indicati nella “scheda dei costi”

I costi di tutti i fondi pensione sono contenuti in un apposito documento informativo, la “scheda dei costi” e in genere ci sono tre voci da considerare:

● costo di adesione, che consiste in una una spesa iniziale una tantum

● costo sui versamenti, che consiste o in una spesa annuale in cifra fissa o in una % prelevata su ogni versamento a seconda dei casi (quest’ultima decisamente più onerosa)

● costo di gestione, che consiste in una spesa % applicata su base annua sul patrimonio

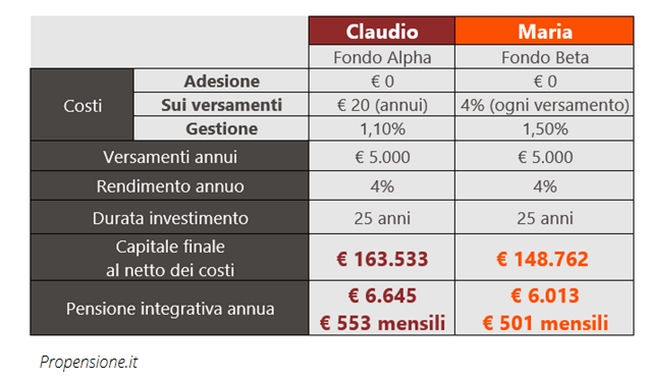

Come capire se un fondo pensione è conveniente o meno? Ecco un esempio di come lo stesso identico investimento ma con costi diversi si traduce in una differenza di quasi 15.000 euro sul capitale finale accumulato.

Claudio e Maria versano entrambi 5.000 euro annui al proprio fondo pensione per 25 anni ottenendo un rendimento annuo del 4%. Quello di Maria però applica un costo su ogni versamento del 4% e un costo di gestione dell’ 1,50%, il fondo pensione di Claudio invece rispettivamente di 20 euro e 1,10% annui.

Questa differenza implica un capitale inferiore di quasi 15.000 euro e una rendita vitalizia più bassa di più di 600 euro annui.

2. Confrontare gli ISC - indicatore sintetico dei costi

Un importante elemento da considerare poi è l’indicatore sintetico dei costi, introdotto appositamente dalla Commissione di Vigilanza sui fondi pensione (Covip) che consente di verificare l’incidenza percentuale dei costi sulla propria posizione per ciascun fondo pensione.

Per calcolare l’ISC la stima è effettuata su un aderente-tipo che:

![]() versa ogni anno 2.500 euro

versa ogni anno 2.500 euro

![]() ottiene dei rendimenti del 4%.

ottiene dei rendimenti del 4%.

![]() per diversi periodi di permanenza, che sono di 2, 5, 10 e 35 anni.

per diversi periodi di permanenza, che sono di 2, 5, 10 e 35 anni.

L’ISC è quindi la differenza percentuale tra il tasso di rendimento ipoteticamente senza costi e quello con tutti i costi effettivamente applicati dal fondo pensione.

La Covip stessa, per far comprendere questo importante indicatore, chiarisce come un ISC del 2% anziché dell’1% possa ridurre il capitale accumulato di quasi il 18% dopo 35 anni anni di partecipazione dello stesso aderente-tipo.

3. Se non si è soddisfatti trasferirsi in un altro fondo pensione

Infine, se ormai si è già aderito ad un fondo pensione costoso fortunatamente si può cambiare dopo due anni. In questo caso si trasferisce il capitale accumulato direttamente in quello individuato come più conveniente conservando tutti gli anni di partecipazione alla previdenza integrativa, che sono utili per avere sempre più benefici fiscali e poter richiedere anticipazioni.

L’operazione di trasferimento ha un costo (eventuale) espresso in cifra fissa e deve concludersi obbligatoriamente entro i 6 mesi successivi dalla richiesta.

© RIPRODUZIONE RISERVATA